「国は借金をいくらしても大丈夫」は本当か?

かつて日本政府は借金帳消しのために円を紙くずに変えた…世界最悪の借金大国・日本の避けられない末路(PRESIDENT Online 2023/02/23 9:00)

土屋剛俊 土屋アセットマネジメント社長

日本政府は対GDP比で世界最悪の借金(債務)を抱えている。この借金は本当に返せるのか。金融アナリストの土屋剛俊さんは「戦後の日本は、戦費で膨らんだ借金を帳消しにするため、急激なインフレで円を紙くずに変えたことがある。そして現在の日本の借金は、当時よりも多くなっている」という――。

※本稿は、土屋剛俊『お金以前』(日経BP)の第6章〈日本の経済は今どんな状態なのか〉を再編集したものです。

日本円が紙くずになるタイミングはあるのか

第1章で触れましたが、基本的に紙切れでしかないお金の価値を支えているのは、「その紙切れには価値があるとみんなが信用すること」です。つまり、みんなが信用し続けている限りでは、紙切れの価値は維持できることになります。

では、少子高齢化が決定的な、日本円という紙切れに対する国民の信頼はいつまで続くのでしょうか。

本章では日本が破綻し、円というお金が紙くずになってしまう可能性について考えてみます。

日本は経済大国です。GDPは世界第3位(2021年)で、治安もよく、日米安保条約でアメリカが守ってくれるはずなので、他国に侵略されて滅ぼされてしまう可能性も低いと思われます。したがって、今すぐに日本円が紙くずになる可能性は低そうです。

では今の日本で、何が起きると日本円が紙くずになってしまうのでしょうか。

「借金をいくらしても大丈夫」は本当か?

可能性がいちばん高いのは政府が借金をしすぎて、破綻してしまう場合です。

実はこの問題については世界中の経済学者やエコノミスト、政治家、投資家、アナリスト、ジャーナリストなどが長い間ずっと議論しています。

この議論で怖いのは、自分の意見と違うことを主張する人を、経済学の基本すらまるでわかっていない最悪の人間として、人格否定をするような発言が多くみられることです。

物事にはいろいろな考え方があり、自分とは違う意見も尊重したらいいと思うのですが、一向に収まりません。

主な論点は、次のふたつです。

「大丈夫、政府はいくら借金しても問題ない」

「借金しすぎるといずれ返せなくなって破綻する」

この真逆のふたつの意見が対立しています。

前者の代表はMMT(現代貨幣理論)推進派の人達で、後者の代表は財務省です。

MMTとは、とてもざっくりいうと、「政府は自国通貨、つまり日本なら円での借金ならいくらしても大丈夫、なぜなら政府はお金を刷れるから」、という考え方です(注)。

このテーマは選挙のときもいつも話題になります。

政治家はMMTの「借金はいくらしても大丈夫」という理屈が大好きです。それはそうですよね。「増税しません。必要な財源は借金でまかないます。だっていくら借金したって平気だから」と選挙で言えるからです。

(注)MMT理論について

本文中の説明はかなり乱暴なものです。もう少し説明すると「財政支出は中央銀行のファイナンスによって貨幣化される限りにおいては債務ではない」という考え方です。さらに推し進んだ意見を聞くと、神学論争というか哲学の領域にまで行ってしまっていると私は感じます。

「日本人が日本を信用しなくなるかどうかはわからない」

それにしても、どうしてこんなに両極端な議論を延々と続けているのでしょうか。

「こっちが正しい」という結論はでないのでしょうか。

私はこの問題を20年以上考えていて、さまざまな意見や論文を読んでもみましたが、この論争に決着がつかないのは、最終的には「日本人がこの国を信用しなくなって見捨てるかどうかがわからないから」ではないかと思っています。

会社が倒産するときを考えてみましょう。

ある会社が、業績が悪くなり赤字が続いて、現金がどんどん会社から出ていったとします。しかし、そんな会社でも、誰かが無尽蔵にお金を貸してくれている限りは絶対に倒産しません。

会社が倒産するのは、誰もお金を貸してくれなくなるときです。とてもシンプルです。

日本という国についても、このように「誰かがお金を貸してくれる」=「日本人は何があっても日本を見捨てないから大丈夫」ということでしたら破綻しません。しかし「こんな国は、もうお金を貸してもだめだ」と思われればそれまでです。ちなみに、ここでの「お金を貸してくれる」とはざっくりと「国債が売れる」という理解で大丈夫です(細かくはいろいろあります)。

日本に対する信用は感情的で読みづらい

日本人が将来的に日本を信じなくなるかどうかは、なってみないとわかりません。

だからこそ、日本が破綻するリスクについての論争も、いつまでたっても決着がつかないのでしょう。

「あの人がどんなに借金しても、愛し続けてくれる。あの人は私を見捨てない」

「いや、さすがにそこまで借金まみれだと、もう離婚されるだろう」

このふたりの意見のどちらが正しいかは、相手に聞いてみなければわかりません。

相手の気持ちを想像していくら論理的に議論しようとしても決着はつかないでしょう。

しかし、この相手が追い込まれているのは事実です。

「日本を見捨てるかどうか日本人が迷うくらい」追い込まれるとは具体的にどういうことかについては、このあと紙面を割きます。ここでは、日本人が日本を信用しなくなるかどうかは、感情的な問題なのでほぼ読めない、ということをお伝えしておきたいと思います。

こういう状況であると理解した上で、では、自分なりに考えるとしたら、あなたはどうしますか?

たとえば、自分なりに「日本円はそのうち日本人の信頼を失い、紙くずになってしまうだろう」と思われた人は、ご自身の現金をドルなどの外貨に替えておかれるといいでしょう。

中国人は自国の元を信用していない

ちなみに自国の通貨を信用していない国民として有名(?)なのは、中国人です。

中国人は基本的に自国の通貨を信用していないところがあり、お金がたまると外貨に替え、財産の保全を図ろうとします。

国もそのことはよく知っているので、中国の元はドルなどの外貨に替えることが強く規制されています。何もしないでいると、どんどん元を売ってドルに替えてしまうからです。

現在、中国政府は仮想通貨(暗号資産)を全面禁止にしています。これは中国政府が仮想通貨の危険性に気がついたからではなく、国民が元以外の通貨に財産を替えようとするのを防ぐのがいちばんの目的だと私は思っています。

これまでは世界中の国で、蓄積方法として米ドルを一定量持つのが当然でしたし、グローバルな貿易に関しても決済通貨に米ドルを使うというのが一般的でした。

ところが、ウクライナ戦争によりロシアのドル資産がアメリカに凍結されるなどの動きがあり、ロシアが中国に原油を売るときの決済通貨がロシアルーブルになったり、アジア諸国間での決済が元で行われるようになるなどしています。

つまり、元に対して基軸通貨としての役割が高まってきていて、米ドル一強の状況が少し変わってきています。

会社や個人の破綻と国家の破綻は意味合いが異なる

「国レベルでの破綻」とはどういうことかを考えるときに非常に重要なポイントがあります。

それは、会社や個人の破綻と国ではまったく事情が異なるということです。ここを一緒にしてしまうと、議論が混乱するのでぜひ次に説明することを覚えておいてください。

普通の会社や個人であれば、決められた期日に約束したお金を用意できなければアウトです。

ところが国であればお金を刷ることができるので、自国通貨で借金をしている限り、どんな金額だろうと必ず返せます。民間企業が印刷機でお金を刷って借金返済したら大変な犯罪です。無期懲役になるかもしれません(注)。

(注)刑法 第148条

1.行使の目的で、通用する貨幣、紙幣又は銀行券を偽造し、又は変造した者は、無期又は3年以上の懲役に処する。

2.偽造又は変造の貨幣、紙幣又は銀行券を行使し、又は行使の目的で人に交付し、若しくは輸入した者も、前項と同様とする。

「なんだ、じゃあ国は絶対に破綻しないじゃないか。安心した」と思うかもしれません。確かにこの説明で納得する人はたくさんいます。

しかし、このロジックには穴があります。

国の破綻リスクというのは会社や個人のように「決められた日にお金を用意できるかできないか」で議論してはいけません。

「日本円はいつでも刷れる」は論点がずれている

これまで何度も説明してきたように、日本の破綻とは「国民から日本円という紙の価値を信用してもらえなくなること」だからです。

もし国の借金が自国通貨ではない場合は、国の破綻リスクも一気に事情が変わってきます。たとえば、新興国がドルで借金をしてしまったために返せなくなって国家が破綻してしまうという話はよく聞きます。それは外貨で借金をしてしまうからです。

外貨で借金をするというのは、ある国の政府が、自分の国の通貨以外の通貨でお金を借りることです。つまり、印刷機でお札を刷るという必殺技があるかどうかは確かに大切で、それが使えなくなる状況では、個人や普通の会社と同じ状態になります。

日本の場合も「日本は外貨で借金をしていないから大丈夫だ。米ドル建ての日本国債なんかないじゃないか」という意見もよく聞きます。それは一理あります。外貨で借金をしていない国は、相対的に破綻しにくいことは間違いありません。

しかし、この議論で気をつけないといけないのは、

「日本という国が国民から信頼されなくなってしまうのではないか」

という心配に対して、

「外貨で借りてないからいいんだよ。円で借りてるから印刷機で刷れるでしょ」

と説明するのは論点がずれているということです。

では、具体的に、「日本という国が国民から信頼されなくなってしまう」状況とはどういう状況でしょうか。

第二次世界大戦後に日本政府が取った「禁じ手」

「日本という国が国民から信頼されなくなる」ときはどういう状況なのでしょうか。

それは、「国民が貯めたお金の価値がなんらかの形で失われること」です。

国債が満期日に償還されない(元本が返ってこない)ことがストレートでわかりやすいですが、それ以外にももちろん起こります。

戦後の日本政府が取った動きが参考になりますので見ていきましょう。

第二次世界大戦の戦費が膨大で、借金が多かった日本は、禁じ手を使い、日銀に国債の引受けをさせました。自由にお金を刷ったわけです。そして、お札が急増したこともあってとてつもないインフレになりました。

このインフレは、月に100%上昇するという驚異的なレベルでした。1カ月で持っている現金資産の価値が半分になったのです。この事態をなんとかしようとして、政府は「今持っているお金は使えないことにします。新しいお金に換えないと紙くずになります。交換して欲しければまず、持っているお金を全部銀行に持ってきてください」としました。第1章でお話をした、新円切り替えです。

多くの日本国民がほとんどの財産を失った

それまで、国民は自分のお金を守る(隠す)ために、結構な量の日本円を自宅のタンスの中にしまって保管していました。もちろん、銀行に預けているといくら持っているか国にわかられてしまうため、国家に取り上げられてしまうリスクがあったからです。

しかし、「そのまま持っていると紙くずになるぞ」と脅されたのではしょうがなく現金を銀行に持っていきます。

そしてそのまま政府は、無理に預金させたお金を封鎖しました。

お金はほとんど下ろせなくなり、その上、持っている資産に対して強烈な比率で没収していきました。たとえば、当時のお金で1500万円以上持っている人は、9割も国に持っていかれるということにしてしまったのです。

このプロセスはすべて国家が国会で法律をつくって行いました。つまり正しい手順を踏んで実行されたのです。ですので、国のデフォルトでも不履行(いずれも約束通りに期日にお金を返せないこと)でもなんでもありません。

正しい手順ではありましたが、この結果、日本国民はほとんどの財産を失いました。この新円切り替えに比べると、国債がデフォルトをして、国債を買った人だけが損する方が余程ましです(もちろん、国債がデフォルトするようなことがあれば波及効果がすごいでしょうから、それだけですむはずはありませんが)。

現在の日本の台所事情は戦後よりもひどい

このように、国民の財産を大変な勢いで没収し、大惨事を引き起こした「国の借金」は当時いくらだったのでしょうか。

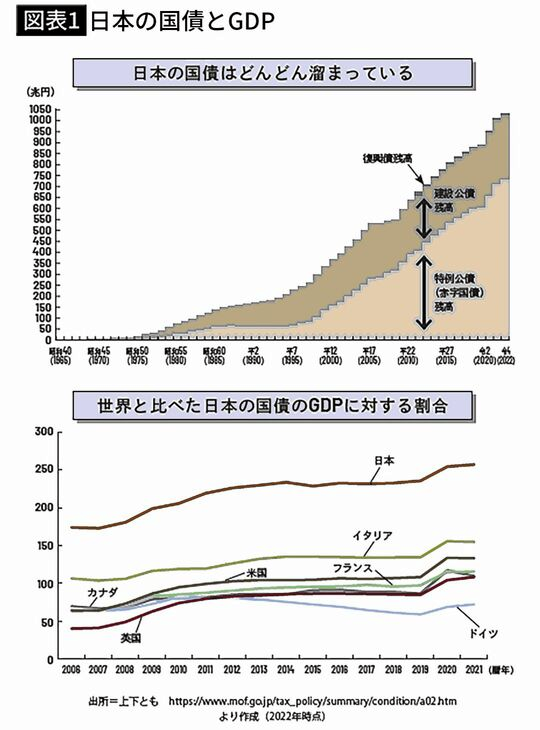

どれくらいの規模だったのかというと、GDP745億円に対して国債は1175億円でした。GDPの1.6倍弱くらいです。

では、現在の借金の状況を見ていきましょう。

国と地方で合計1300兆円、対GDP比は2.5倍となっています。つまり、戦後の新円切り替え時よりひどいのです。しかも、世界でくらべてもかなり多いことがわかります。

もちろん、リーマン・ショックをはじめ、さまざまな不況の要因があったので、景気を支えるために仕方なく借金したこともあります。しかし、日本の借金はハイペースでずっと増え続けています。ざっくりと毎年約30兆円くらい増えていっているのです。

毎月2.5兆円だと、1週間で5800億円、1日で820億円、1時間で34億円というすさまじいスピードです。

国が借りたお金を返さず残っている国債を、国債の残高といいますが、現在約1000兆円くらいです。もしここで、平均借入金利が1%上がると利払いだけで10兆円が増加することになります。

もし新規に国債発行するのをやめて増税で賄おうとすると、消費税を25%にしてようやく借金が増えない状態になります。しかし、現在より15%も消費税を値上げするのは現実的ではありません。

現在では新型コロナの影響もあってさらに借金が増えました。営業自粛したお店への補塡ほてんや人件費の補塡、ワクチン代などでどんどんお金をかけています。いかに日本が借金が多いかわかっていただけたでしょうか。

◇

土屋剛俊(つちや・たけとし) 土屋アセットマネジメント社長

1985年一橋大学経済学部卒。石川島播磨重工の航空宇宙事業本部から1987年野村証券に移り、英国ロンドン駐在、本店業務審査部を経て、野村インターナショナル(香港)にてアジア・パシフィックの非日系リスク管理部門を統括。その後、チェース・マンハッタン銀行、チェース証券会社を経て2001年より野村証券チーフクレジットアナリスト、野村キャピタルインベストメント審査部長、バークレイズ・キャピタル証券ディレクター、みずほ証券金融市場本部シニアエグゼクティブを歴任し、2021年7月より現職。CFA協会認定証券アナリスト、日本証券アナリスト協会検定会員。著書に『財投機関債投資ハンドブック』(きんざい)、『デリバティブ信用リスクの管理』(シグマベイスキャピタル)、『日本のソブリンリスク』(共著、東洋経済新報社)、『入門 社債のすべて』(ダイヤモンド社)がある。

<この著者の他の記事>

勝てても少額、負ける時は全額スるのがオチ…FX投資を「2分の1で勝てる」と考える人が根本的に間違っていること