103万、106万、130万、150万、どっちが得?パート主婦の年収の壁をシミュレーション付きで解説(TOWN WORK マガジン 2024年10月01日)

夫や妻の扶養に入りながらパートやバイトで働く主婦・主夫の場合、なるべく税金の負担を抑えたいと思う人も多いでしょう。年収によっては、自分のパート代にかかる所得税、夫の税金が軽減される配偶者控除・配偶者特別控除、夫や妻の社会保険の扶養内にいられるかどうかが左右されます。この記事では、扶養者と夫、被扶養者を妻として、妻のパート年収と税金・社会保険の関係を解説していきます。

◆2023年10月以降の最低賃金の上昇に伴い、社会保険の加入や扶養を外れる人がいます。厚生労働省より、106万円での社会保険加入、130万円での扶養を外れることに対し、手取りを減らさない「年収の壁・支援強化パッケージ」を公表しています。 (参照)厚生労働省「年収の壁・支援強化パッケージ」

パート主婦の年収の壁は、103万円と130万円だけではない

パートで働く主婦は、稼いだ年収によって税金の有無や社会保険の自己加入義務が変わります。以前は、パート代にかかる所得税と夫の扶養(配偶者控除)に関わる「103万円の壁」と、夫の社会保険の扶養内となる「130万円の壁」の2つでしたが、2018年の制度改正により、配偶者控除・配偶者特別控除の満額受けられる年収が103万円から150万に引き上げられました。また、社会保険の自己加入も、勤務先規模や勤務条件がありますが、年収106万円から加入義務が発生するようになりました(2016年改正)。

まずは、それぞれの年収の壁を超えるとどうなるのか、簡単に解説していきます。

100万円前後

パート代に住民税が課税され始める。地域によって課税の年収額は異なるが、およそ100万円前後を超えると年間数千円程度の課税(均等割り)と、課税対象額を超えた分の10%(所得割)とが課税される(他、調整控除額あり)

103万円の壁

パート代に所得税が課税され始める。年収103万円を超えた金額に所得税がかかる。課税所得が195万円以下なら税率が5%となり、1万円あたりの税額は500円程度

106万円の壁

パートの勤務先の社会保険に加入することになる。勤務先の規模と勤務時間や収入に応じた加入条件があるので該当すると加入義務がある。夫の社会保険の扶養を外れ、厚生年金と健康保険の保険料は自己負担に。負担額の目安は年間約15万円~(106万円の壁の対象になると、次の130万の壁は関係なくなる)

130万円の壁

夫の社会保険の扶養を外れ、自身で国民健康保険・国民年金に加入することになる。国民年金の負担額の目安は年間20万円程度。国民健康保険・国民年金は合わせて30万円前後~

150万円の壁

妻のパート年収が150万を超えると夫の配偶者特別控除の控除額が減り始め、201.6万円まで段階的に減る

201万円の壁

夫の配偶者特別控除が受けられなくなる。夫の年収が500万円の場合、満額控除を受けられるのに比べて年間およそ7万円以上(概算値)の負担増に

100万円前後の壁:自分の住民税の非課税年収額

住民税は、前年の所得に対してかかり、均等割と所得割の合計額で徴収されます。均等割は、年間5000円前後(自治体により異なる)の定額で、年収93~100万円を超えると課税対象となり、住んでいる地域によって基準が異なります。

所得割は、年収100万円を超えると課税対象となります。100万円を超えると収入から98万円を引いた額にの10%の税額を掛けて計算するので、1万円増えるごとに1,000円の所得割が増えるとなります(※)。

※年収162.5万円の場合。このほか調整控除額がある

103万円の壁:自分の所得税の非課税年収額

「103万円の壁」とは、パート代やバイト代(=給与形式)が年間103万円以下であれば、本人の所得税がかからないボーダーラインです。年収が103万円を超えると、超えた分に対して所得税がかかります。2017年以前は、妻の年収が103万円以下の場合、本人の所得税がかからないだけでなく、夫は配偶者控除として38万円の所得控除が適用され、夫の所得税が軽減される2つの意味がありましたが、現在は配偶者控除・配偶者特別控除が改正され、妻本人の所得税のボーダーのみを指すものとなっていいます。

106万円の壁:勤務先によっては社会保険加入の年収額

サラリーマンの夫の勤務先の社会保険(健康保険・厚生年金など)の扶養に入るには、年収約106万円と130万円の二つの年収ボーダーがあります。

勤務先規模や条件が以下の人は、年収106万円以上になると勤務先の社会保険への加入義務が発生し、自分で保険料を払うことになります。夫の扶養に入っていた人は、夫の社会保険の扶養から外れますので、夫の勤務先に変更手続きを依頼する必要がでます。

◆106万円~社会保険の加入条件

・週の所定労働時間が20時間以上

・賃金月額が88,000円以上(※1)

・雇用期間が2ヵ月を超えることが見込まれる

・51人以上(厚生年金の被保険者数)の従業員のいる事業所(※2)

・学業を主とする学生(昼間学校に通う学生)でないこと

(※1)以下は1ヶ月の賃金から除けます。

・臨時に支払われる賃金や1ヶ月を超える期間ごとに支払われる賃金(例:結婚手当、賞与等)

・時間外労働、休日労働および深夜労働に対して支払われる賃金(例:割増賃金等)

・最低賃金法で算入しないことを定める賃金(例:精皆勤手当、通勤手当、家族手当)

(※2)50人以下の従業員のいる事業所でも、以下に該当する場合は適用されます。

・社会保険の適用について、労使合意のある法人・個人事業所

・地方公共団体に属する事業所

130万円の壁:社会保険加入の年収額

年収106万円の条件に当てはまらなかった人も、年収が130万円以上(60歳以上の場合は180万円以上)になると、夫の社会保険の扶養を外れ、勤務先の社会保険に加入するか、勤務先の加入条件に該当しない場合は、国民健康保険や国民年金に加入することになります。

扶養に入るには、扶養者(被保険者)の収入の半分未満という条件もあるため、夫の年収が260万円に届かない場合は、130万円未満でも扶養から外れることがあります。

バイトやパート先の社会保険に入りたくない。年収はいくらまでに抑えればいい?

150万円の壁:配偶者特別控除満額の年収額

夫の所得税課税対象から最大38万円が控除される配偶者控除・配偶者特別控除とは、扶養家族の妻の給与所得が条件以下(パートやアルバイト年収が150万円以下)であれば、夫の所得に最大38万円の所得控除が加算される、所得税法上の仕組みのことです。

ただし、配偶者控除・配偶者特別控除を受けるには夫の所得制限があり、夫の合計所得が900万円以下(給与収入1,095万円以下)の場合は38万円、900万円超950万円以下(給与収入1,095万円以上1,145万円以下)の場合は26万円、950万円超1,000万円以下(給与収入1,145万円以上1,195万円以下)の場合は13万円となり、夫の合計所得が1,000万円超(給与収入1,195万円超)の場合は、配偶者控除は受けられません。

パート年収201.6万円までは配偶者特別控除がある

妻の年収が150万円を超えても201.6万円までは、夫の収入等と妻の所得額に応じて段階的に配偶者特別控除が受けられます。ただし、夫の所得が一定の範囲(年間の合計所得金額が1,000万円 ※給与収入のみの場合、年収1,195万円)を超える場合には適用されません。これにより、扶養に入っている妻の場合、「年収150万円」「年収201.6万円」を意識して働く必要があります。

<配偶者控除・配偶者特別控除の控除額>

妻の年収別、世帯の手取りシミュレーション

では、実際に、妻の年収別に世帯の手取りがどう変わるのかを見てみましょう。

<試算条件>

・東京都中野区

・30代夫婦、小学生の子ども1人

・夫:会社員 年収500万円(月給30万円、賞与夏・冬各70万円とする)

・妻:パート

※妻の国民健康保険料は住む地域によって料率が異なります。夫の社会保険料も給与・賞与の割合によって異なります。

また、夫婦ともに所得税・住民税の各種控除等の個人的事情を配慮していないため、あくまでも概算値となります。

※2024年度の所得税・住民税の定額減税措置も考慮していません。詳しくは国税庁のサイトなどでご確認ください。

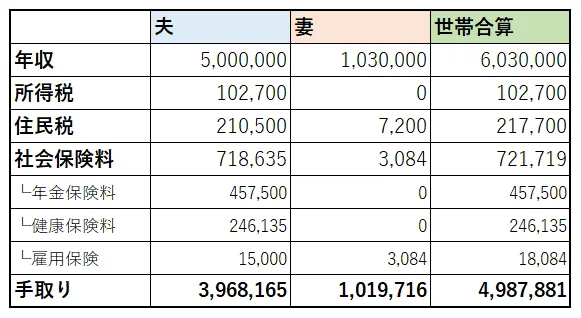

妻の年収103万円/夫の年収500万円

➡世帯年収603万円、手取り498万7,881円

※妻の住民税は翌年度に課税されます

※妻の社会保険料は雇用保険料のみ発生。毎月の給料を8万5833円として12ヶ月で算出

※夫は配偶者控除を38万円受けられます

妻の年収から引かれるのは住民税と雇用保険料の10,284円のみ。年収103万円のほとんどが手取りとして手元に残ります。

妻の年収108万円/夫の年収500万円

➡世帯年収608万円、手取り489万501円

次に、妻が勤務先規模や勤務条件により、パート先の社会保険加入の要件を満たした場合の世帯年収になります。

厚生年金保険料96,624円、健康保険料52,800円が給料から引かれ、さらに所得税、住民税、雇用保険料を差し引いた手取りは922,336円になります。①の妻の年収が103万円の場合と比較すると、額面の年収が5万円増えたにもかかわらず、手取りは97,380円減ってしまうことになります。

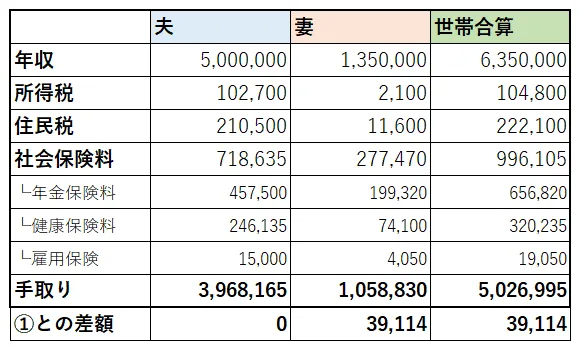

妻の年収135万円/夫の年収500万円

➡世帯年収635万円、手取り502万6,995円

こちらは、妻の就業状況により勤務先の社会保険は適用しないけれども、年収130万円を超えたので、夫の社会保険の被扶養者から外れ、国民年金と国民健康保険に加入した場合で考えています。

国民年金保険料199,320円と国民健康保険料74,100円を妻が負担することになり、所得税・住民税、社会保険料を差し引いた手取りは1,058,830円になります。①の妻の年収が103万円の場合と比較すると、額面の年収が32万円増えたにも関わらず手取り年収は約4万円しか増えないということになります。

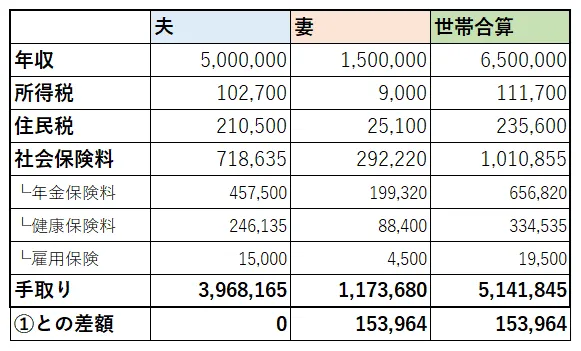

妻の年収150万円/夫の年収500万円

➡世帯年収650万円、手取り514万1,845円

こちらも、妻が夫の社会保険の扶養を外れ、自身で国民健康保険と国民年金を支払った場合で計算しています。

妻の年収が150万円でも、夫は配偶者特別控除を満額受けられるため、夫の手取りは妻の年収103万円の時と変わりません。

一方で、妻本人は、所得税・住民税の支払い義務が発生するのに加え、夫の社会保険の扶養から外れて自身で国民健康保険料や国民年金を支払う必要があるので、合わせて約33万円が手取りから引かれることに。

①の妻の年収103万円と比較すると、手取りは15.4万円増えますが、パートの時給1,000円とすると、働く時間は週9時間以上増えることになります。

※2022年2月現在、東京の最低賃金は時給1,000円を超えていますが、ここでは計算しやすいようパートの時給を1,000円としています。

妻の年収202万円/夫の年収500万円

➡世帯年収702万円、手取り549万1,485円

こちらも妻が、自身で国民健康保険と国民年金を支払った場合で計算しています。

妻の年収が202万円になると、夫は配偶者特別控除を受けられなくなるため、所得税と住民税の負担が増え、①の妻の年収103万円、④の妻の年収150万円と比べると7万1,800円手取りが少なくなります。

一方で、妻の手取りは103万円に比べると57.5万円増え、150万円に比べると42.1万円増えますが、150万円のときよりもさらに週あたり10時間ほど労働時間も増えることになります(パートの時給を便宜上1,000円としている)。

目の前の手取りか、将来の年金かで働き方を考える

このように、妻の年収には、税金負担が増えたり社会保険の扶養から外れたりと、いくつかのボーダーラインがあり、パートの時間を増やしても、手取りがそのまま増えるというわけにはいきません。

ですが、パート先の社会保険の適用範囲拡大によって、社会保険料を自分で支払うと、将来、厚生年金として還ってくるというメリットもあります。短期的な収入額を重視するか、長期的な収入を考えるか、自身の家庭に合った働き方を見つけてみてくださいね。

記事監修:ファイナンシャルプランナー 平野泰嗣

※初回公開:2018年6月22日、更新:2020年9月16日、2022年3月1日、2022年10月1日、2024年6月3日、2024年10月1日