「失われた30年」を、いかに克服するか(DIAMOND online 2024.2.29 7:00)

小林慶一郎(慶應義塾大学経済学部教授)インタビュー(前編)

持続可能な社会に必要な、「新しい公共哲学」とは何か?(DIAMOND online 2024.3.1 7:00)

小林慶一郎・慶應義塾大学経済学部教授インタビュー(後編)

『日本の経済政策』(中公新書、2024年)は、バブル崩壊から今日までの「失われた30年」の日本経済を精緻に分析し、未来につなぐ教訓を導き出している。『日本経済の罠』(01年)、その増補版文庫(09年、共に加藤創太氏と共著、日本経済新聞出版)と、1990年代から30年間、定期的に日本経済の課題とその処方策を論じてきた著者の小林慶一郎氏に、新書の概要から持続的社会に向けた提言まで幅広く話を聞いた。前編と後編の2回に分けてお送りする。(聞き手・文/ダイヤモンド社 論説委員 大坪亮、撮影/瀧本清)。

経済政策の経緯からみた「日本人の自画像」

――『日本の経済政策』は、「失われた30年」の分析を通して、日本経済と社会の根源的課題を明かし、未来に向けた施策を提言する書です。普通の人が読めるように、新書で平易に著されたことも意義深いと思います。また、この間の経済学の発展過程を解説されつつ、通説を覆す論説も興味深く読みました。例えば、1995年ノーベル経済学賞受賞のロバート・ルーカスら合理的期待仮説の学派の人々が、「ケインズ経済学は、政策対象の国民を思考力のある対等な人間とみなしていない」という眼目で批判していると書かれています。イメージは真逆でしたので驚きました。小林教授は、シカゴ大学大学院の院生時代の指導教官がルーカスだったのですね。

私は1995年〜98年にシカゴ大学大学院で経済学を学び、PhD.(博士号)を取得したのですが、指導教官がロバート・ルーカスです。ルーカスのパートナーでもあるナンシー・ストーキーやゲイリー・ベッカーからも指導を受けました。ストーキーの専門はマクロ経済学や経済成長論です。ベッカーはミクロ経済学や人的資本(ヒューマン・キャピタル)の理論などが専門で、92年にノーベル経済学賞を受賞しています。私は彼ら3人の指導のもと、人的資本を含めた経済成長の理論を博士論文で書きました(編注:”The Division of Labor, the Extent of the Market, and Economic Growth,” (Ph.D. Dissertation), University of Chicago)

本書で示したケインズ経済学への評価は、ルーカスが言ったことではなく、私自身の合理的期待理論の解釈に基づくものです。一般的なイメージは逆ですね。ケインズ経済学は庶民のために財政政策や金融政策を積極的に活用するというイメージで、合理的期待学派は新古典派経済学で市場第一というイメージです。合理的期待学派というと、競争力のない企業は淘汰されても仕方がないというような、人々に対して冷たい印象があると思います。

しかし、実はそうではない、と私は思っています。合理的期待学派は人々がどのように思考しているか、どう経済政策に反応するか、を真剣に考えているのです。

それに対して、教科書に書かれた単純化されたケインズ経済学はその過程を端折っています。教科書的なケインズ経済学で政策を考える論者たちは、「経済政策の対象となる人々」を自分と同じように思考する人間だと見なしていないのです。もちろん意識的にそんなことを言ったりはしませんが、無意識のうちにそういう前提で考えていることが根深い問題なのです。だから結果的に、本書で書いたようないろいろな失敗をしている。政府の政策に対して人々がどう考えるかを突き詰めないという間違いを繰り返しています。

合理的期待理論にも、「人間は完全に合理的だ」と仮定するなど批判されるべき点があることはそのとおりです。しかし、合理的期待学派は、少なくとも何か政策を施行した際に、人々がどう考え、どう反応するかを真剣に見極めようとする姿勢は徹底しているのです。その姿勢が次に論じる「再帰的思考」です。

本書のバックボーンとして、「人々の思考について思考すること」の重要性があります。本書ではこれを再帰的思考という言葉で表しています。簡単に言えば、相手を思いやる、相手の立場になって相手の思考を我がものとして考えようという思考の態度が、再帰的思考です。

「失われた30年」の日本の経済政策の実行において、この再帰的思考ができていなかったというのが私の結論です。不良債権についても、デフレ対策でも、経済政策に国民がどう反応するかを、希望的観測で単純化し、楽観的に考えていた。結果としてそれがことごとく間違いで、反省なく、繰り返されたのだと思います。

――本書の終章が、「縦割り主義から『再帰的思考』へ」という提言になっています。その提言に至る過程が全体で書かれています。そもそも本書の執筆の動機はどこにあったのでしょうか。

自分なりに「私たちの時代」の肖像、経済政策の経緯からみた「日本人の自画像」を書いてみたかったのです。

時評は新聞や雑誌で都度発表してきましたが、現時点できちんとまとめてみたいというのが本書の主旨です。自分自身も経済政策の現場にいたことがありますから、その経験も踏まえて、経済政策から見た過去30年を振り返り、私たちの時代は何だったのかを考えたいと思いました。

「失われた30年」の原因を一言で表現すると、「再帰的思考の欠如」になります。再帰的思考とは前述の通り、他者の思考を自分自身が思考する、他者になり切って思考すること。さらに、自分と他者の両者が互いの思考を読み合っていることを知っていて、「私が考えている、と相手が知っていて、相手が知っていることを私が知っていて、さらにそのことを相手が知っている……」という無限ループが起きていること、それを認識した上で意思決定することです。この再帰的思考が、日本の政策の議論には欠落しているのではないかと思うのです。

最大の失敗は不良債権処理の先送り

――第5章で、そこまでの章をまとめる形で、「失われた30年」の要因を集約していますが、個々の要因における再帰的思考の欠如について具体的に教えてください。

政策の失敗は30年間で約10〜15年間ごとに現出し、企業経営の課題と複合して、日本経済の長期停滞をもたらしたと思います。

最大の失敗は、1990年代〜2005年と15年間もかかった不良債権処理の遅れです。バブル崩壊による巨額の不良債権問題は、世界各地で起きていますが、他国では通常3年程度で処理されています。

日本での長期化要因は、経営者や為政者の課題先送り意識や慣行にあります。当時、債権者の銀行には「不良債権処理=債権放棄=銀行員失格」、債務者の経営者には「倒産=清算=企業の死」の観念が固まっていて、それを回避したかった。いずれ株価や地価が回復して解決できると思い込み、対応先送りで自分たちは逃げ切れるという姿勢でした。

銀行は債権の一部放棄によって回収額が増える可能性があるとか、企業経営者は倒産後の事業再生や新事業育成で成長を回復するという発想がありませんでした。為政者も同様の精神構造で、有効な政策実施を怠りました。

市場の圧力などから、銀行や証券会社が経営破綻に追い込まれ、その度ごとのびぼう策により、日本経済全体の成長力が失われていきました。この点において、第二の政策失敗があります。過剰債務等で疲弊した企業の金利負担を軽くする金融緩和を長期継続し、低収益性企業の存続を支援しましたが、これは社会全体として一時的な痛み止めになる一方、経済の新陳代謝を妨げ、成長を抑制することになりました。企業は、リストラが回避できても、設備投資や人材育成投資を行えず、日本全体で人的資本の劣化につながりました。

――いわゆる「ゾンビ企業」を多く生み出したことで、日本全体での新陳代謝が抑制されてしまったのですね。

本書第1章で詳述しましたが、その帰結としての「不良債権処理の後も、長期停滞が続いた理由」を最後にまとめました。「企業間分業の萎縮」と「人的資本の劣化」です。

そのメカニズムは、(1)不良債権の大量発生による企業間の相互不振で、企業間の分業が崩れ、生産性が低下する。(2)低生産性の下で、教育や技術向上など人への投資が低調になり、人的資本が劣化する。(3)不良債権処理が長引いて、人的資本が相当程度に劣化すると、企業間で元通りに分業しても採算性が取れなくなるので、企業はサプライチェーンを再生しない。(4)企業間分業が再生しなければ、経済全体で低生産性が続き、人的資本の劣化が進む。人的資本の劣化が進むと、企業間分業は採算が取れないので再生しない、という悪循環が続く、というものです。

2010年代には、異次元緩和による金利負担の長期低減で、財政規律が緩み、政府債務は膨らみ続けます。企業においては、アニマルスピリットを衰退させ、イノベーションを阻害しました。本書に書きましたが、2021年頃から「低金利政策の長期化は、経済成長率を低下させる」という研究が海外を中心に増えています。

また、人口減少と超高齢化という人口動態も、長期経済低迷の背景にあります。少子・高齢化が進む中で財政・社会保障制度の持続性に国民全体が不安を感じ、貯蓄性向を高めます。多少景気が回復しても、消費を増やそうとは考えません。

――2001年に小林教授が加藤創太氏(現在、東京財団政策研究所研究主幹)と共に著した『日本経済の罠』(日本経済新聞社)では、それまでの「失われた10年」を分析しています。同書ではすでに、既存の経済理論や経済政策の限界を示し、「不良債権問題の経済学」「バランスシートの罠」という章を設けて詳述していますが、日本の為政者には受け入れらなかったのでしょうか。

当時の経済学や政策決定過程に限界がありました。過去の失敗の蓄積が将来に影響するという体系になっていなかった。1990年代末になって、ようやくマクロ経済学にバランスシートの要素が入って、過去の失敗の蓄積が将来に影響するという問題を分析できるようになりました。

それ以前は、バランスシート変数の問題に着目したマクロ経済学の研究は、ベン・バーナンキ(プリンストン大学教授、後に米国連邦準備制度理事会(FRB)議長、2022年ノーベル経済学賞受賞)による1930年代の大恐慌の研究などごく少数でした。バーナンキの83年の論文では、大恐慌の悪化原因は、貨幣量の収縮にあるという通説だけではなく、銀行危機で銀行から企業等への信用供与が機能不全となったことで総需要が収縮したことにあると論じています。しかし当時この理論はメジャーではなく、その後、洗練され、99年になって標準的なマクロ経済政策の分析ツールとして認められるようになります。

日本が不良債権で苦しんでいた1990年代初頭にはそういう理論はありませんでした。当時の教科書にあるケインズ経済学ではとにかく財政出動、金融緩和で経済を刺激すれば、景気はそのうち回復すると考えられていたのです。実際、そうした経済対策を展開しました。不良債権処理は確かにやるべきことだが、経済政策とは違うというイメージでした。大問題ではあるけれども、それ自体は経済の先行きにさほど影響を与えないんじゃないかという考えを、当時の経済学者や為政者は持っていたと思います。

――2000年以前に私たちが学んだケインズ経済学では、景気悪化時には、中央銀行が低金利政策を実施し、0%近くまで下げても民間投資が動き出さない「流動性の罠」に陥ったら、政府が積極的な財政政策を発動するのが良いと言うものでした。

流動性の罠についてはちょっと難しい問題があります。日本の場合、ゼロ金利政策を実施したのが1999年で、流動性の罠に陥ったのがこの頃でした。しかし、財政政策はそれまでに限界まで実施していて、これ以上の財政拡大の余地がないというコンセンサスになっていたと思います。経済理論では、流動性の罠に陥ったら、金融緩和は効かないから財政拡大するということになっていますが、現実には財政は出し尽くしていたので、次に打つ手がない状態だったのです。

そこに、「将来見通しの期待を変える」「インフレ期待を作れば大丈夫」という新しい理論が出てきた。それが、いわゆる「リフレ派」の理論です。それまでのケインズ経済学の教科書には書いていないことを唱えた新しい学派です。

――本書第2章で詳述されているように、1998年頃の日本経済については、ポール・クルーグマン(当時マサチューセッツ工科大学教授、2008年にノーベル経済学賞受賞)も、「期待を操作すれば良い」と提言していました。

クルーグマンは、日本経済は縮小していくと予想し、その予想のもとでは自然利子率(需要と供給が一致する利子率)はマイナスになっていると主張しました。クルーグマンの議論は、日本経済の長期縮小は受け容れた上で、足下の需要と供給が一致するようにさせるために、将来のインフレ期待(予想)を醸成し、現実の金利をマイナスの自然利子率に近づけて、需要喚起を促す策を提言していました。

2000年くらいまでにはバランスシート問題が米国では認識されていたけど、次善の政策として、リフレのような、期待に働きかけることが有効だと思われていました。不良債権処理は社会全体に大きな痛みを伴うので、アカデミズムから政策提言として不良債権処理の推進案はあまり出てきませんでした。期待に働きかけるリフレ案のほうが誰も傷つけず、痛みを伴わないので、そちらの方が言いやすかったのです。

実際、欧米においても、リフレ政策が望ましいということで、2008年のリーマンショック、10年代の欧州債務危機でも、大規模に金融を緩和しました。ただし、それによって期待が変わったかどうかという点はまだ論争が続いています。理論的に必ず期待を変えられるとは言い切れていません。どんどん金融緩和をやって量的緩和とかフォワードガイダンスをやれば、何がしかインフレ的になるということは各国で経験したけれども、それは政策が効いたからかどうか、疑問視する研究者もいます。

自然利子率を与件としてはいけない 潜在成長率を高める施策こそ必要

――日本では長期間デフレの状態が続いています。本書の第2章「長期化するデフレ」ではその点を論じています。

先日(2024年2月14日)、日本経済新聞の「経済教室」で「政策で期待は操作できたか」というコラムを書きましたが、日本における金融政策と経済変化を見ると、「中央銀行(日本では日本銀行)の約束だけでは期待は動かしにくい」と私は考えています。

日本全体の潜在成長力をフルに発揮させられる金利、つまり総需要と総供給が一致する自然利子率と呼ばれる金利(中立金利)は、年々下がってきています。前述の通り、90年代の終わりからマイナスにある、という人もいました。GDP(国内総生産)が年々縮小しているということです。

この場合、日銀が名目金利をゼロにしても、インフレ率が0%ぐらいだと、実質金利は中立金利より高くなってしまい、国民は将来に備えて貯蓄に走ってしまいます。それを防ぐため、政策でインフレを起こして実質金利を中立金利になるまで下げるべきだというのがリフレ派のロジックです。

政策金利はすでにゼロなので、発行通貨の量を増やしたり、将来にわたってデフレが終息するまで金融緩和を続けることを約束するフォワードガイダンスなどを実施したりしたわけです。これらの金融政策は従来のものではなかったので、「非伝統的政策」と呼ばれています。

将来の金利やインフレに関しての、国民の期待を、政策によって操作しようという考え方です。しかし、繰り返しますが、日本では当局の思惑通りには、すぐに期待は変化しなかった。こうした経済理論と現実の関係は、本書で詳述しました。

――本書第2章は、「何が問題だったのか――リフレ政策の副作用」という節で結んでいます。

要は、政策で何を直したいのか、だと思います。当時のデフレ論争ではここがとても狭く捉えられていました。具体的には、「自然利子率(中立金利)は与えられたもの、所与の条件と考えた上で、需要と供給を一致させるためにどんな金融政策をとるべきか」に論争が終始していました。

本来は、自然利子率が低すぎるのであれば、それを高めるために、中長期的にどういう政策を打つかを考えるべきです。それは日本の経済成長率を長期的に高める構造改革をすることです。構造改革による長期成長をメインの政策として、それとセットで短期的な需要と供給をなるべく一致させるような金融・財政政策を補助的に実施する。このように、経済の全体像および中長期的な視点から経済政策を考えるべきだと思います。

――自然利子率を高めるには、日本全体の成長性を高める。人口減少下の日本では、生産性を高める政策が望まれるということになるのでしょうか。

そうですね。ここまでの話の流れで言えば、日本全体の新陳代謝を高めていくことです。例えば、収益性の高い企業がその成長に必要な人材を確保できるように政策的に促すことです。低生産性の企業が退出や人材放出を行いやすい制度や環境を整えるとか、もっと人材移動が活発化するような法整備を確立するとか、金融面でそうした新陳代謝を促すことなどです。

個人のリスキリングによる生産性向上はすでに行われていますが、社会保障制度の面で将来不安をなくして、転職や消費行動が活性化していく制度設計は大切ですね。

同じく動き始めているDX(デジタル・トランスフォーメーション)やGX(グリーン・トランスフォーメーション)についても、しっかりと結実するように政策のバックアップが必要です。ただ、財政支出がさらに相当必要なため、今日、最も重要な財政の健全化との両立が難しく、その方法を私自身見出せていないので、本書では言及しませんでした。

シャドーバンクなどに新たな危機の懸念がある

――金融危機発生後の対処で、日本の失敗を米国は研究し、リーマンショック対応に生かしたのでしょうか。

米国の学者や為政者は、日本の失敗を十分に研究していました。その研究から、金融危機に陥った際の政策対応は、Too little(小さ過ぎる)や Too late(遅過ぎる)では最悪になるとわかっていたので、迅速な対応ができました。

リーマンショックは、証券化商品の健全性が問題になりました。証券化商品は金融市場で値付けされるので、返済困難になった債務に基づく証券化商品は価格が暴落し、それを資産に持つ金融機関の損失が早期に明らかになりました。

一方、日本では、銀行が個々の取引先への貸出債権としてバランスシートに抱えていたので、償却という形で自ら損失計上するまで隠すことができました。個々の経営判断で問題の先送りができ、監督官庁が全体像を容易に把握できず、政策対応が遅れました。また、どの銀行がどれだけの不良債権を持ち、どの企業がいくらの過剰債務を抱えているかがわからず、信用不安が広がった面もありました。

バブル崩壊による多額の不良債権の発生で、金融機関のバランスシートが痛み、信用創造機能が低下し、国全体が金融危機に陥るという構図は日本も米国も同じだったのですが、直接金融の比重が大きい米国では発覚が早く、日本の失敗を教訓にして、スピーディな対応で、早期に課題を解決したということです。

――米国は、リーマンショックやコロナ禍では果敢に金融緩和を行い、割合と早期に経済が回復しました。一方で、FBR(連邦準備制度理事会)は経済が過熱する懸念があると、金利を上げてそれを抑えるなど、金融政策は柔軟です。また近年、先進国全般に低成長・低インフレ傾向にある中で、米国は現状において金利水準は高めで、FRB元議長のベン・バーナンキは『21世紀の金融政策』(高遠裕子訳、2023年、日本経済新聞出版)で、万が一、経済ショックが起きても、大幅な金融緩和で対処する金利水準での余裕があると書いています。それでも、何が起きるかわからないことを留意しています。

規制体制が十分でないセクター、例えばシャドーバンク(編注:ノンバンクやヘッジファンドなど、証券化のための特別目的事業体など銀行を介さないで金融取引する機関)などに懸念はあると思います。中国における不動産融資の不良債権化などが一例です。

銀行などで問題が起きた際、自己資本比率など規制を厳しくして、次の危機が起きないように備えても、その規制にかからないシャドーバンクを通しての資金調達が拡大するなど、規制強化と新しいビジネスの台頭はイタチごっこのような関係です。リスクをとって、より収益性の高い運用を行う動きは常にあるからです。日本でも、現時点では私たちが気づいていないだけで、伝統的な金融機関の外で問題が蓄積している可能性はあります。

危機に対する経済理論においても、危機防止の規制などの政策においても、まだまだわからない部分があり、私たちは慢心してはいけない。この点は、本書第3章「世界金融危機」の後半で、一連の危機とその対応からの教訓として現時点の考え方をまとめました。

気をつけていても、いつの間にか危機は起こりえます。その際には、問題のある金融機関を見つけて公的資金を注入するとか、不安が広がらないように流動性を高めるとか、思い切った経済政策を展開することです。この点は、地震やコロナ禍など天災発生時の対策と同じです。非常時には、国の借金が増えても、即時かつ十分に対応しないといけない。

――第5章後半で、低金利長期化の副作用を指摘しています。日本の金融政策の正常化は今後どのような手順で進めていくべきでしょうか。

数カ月で0.25%、数年で1%というように段階的に市場の反応を見ながら、金利を上げていく。将来のクレディブルな経路を示すことです。信頼できる将来像でないと、いくら政府や日銀が将来のバラ色の姿を示しても、意味がありません。

――少しインフレ傾向が出てきたからといって、日本銀行が即座に金融緩和をやめてしまったら、それまで言い続けてきた約束を守らないということになるのですね。

日銀は、「フォワードガイダンスの条件をクリアしたので政策を変更していいのだ」という明確な理由をきちんと提示できるまでは、現状の政策を続けるだろうと思います。今、そのデータを集めているところだと思います。

この点も本書で書きましたが、「時間整合性」の問題があるのです。デフレの時には物価上昇が安定的に続くまで金融緩和をやめませんと約束するのが最適ですが、インフレになってしまうと、なるべく早めに金融引き締めに移ることが最適な政策になります。事前と事後で、最適な政策が異なるという時間整合性の問題があるのです。市場の信用を失わないように、政策を変更するというのが、今、日銀が直面している最大の難関だと思います。

エレファント・イン・ザ・ルーム 財政危機は放置されている

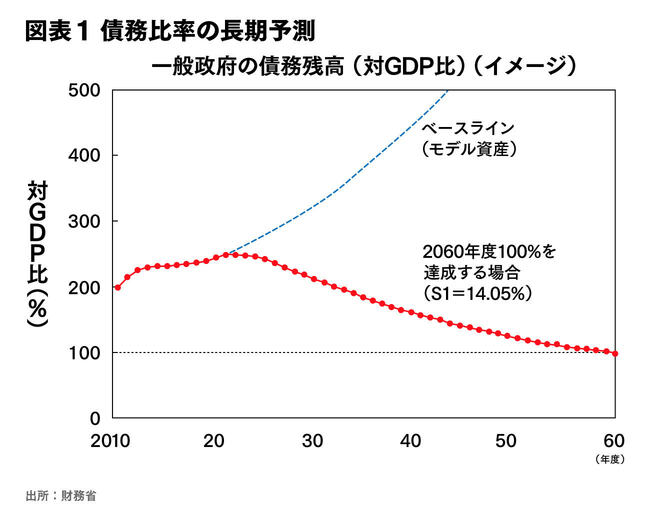

――未来に向けた提言となる本書第6章「日本経済のゆくえ」では、最初に、財政赤字の現状と将来予想を示しています。現状は「国の歳出が歳入を構造的に上回っている。景気が良くなっても財政赤字は無くならない」。将来予想は「2014年の財政制度等審議会で財務省が提出した資料(図表1参照)をもとに、経済成長率2%程度で金利が成長率を上回る経済の正常化が果たされたとしても、国の債務はGDP比で2020年240%(2.4倍)が、2050年には500%(5倍)を優に超える(図の青色の線)」ことが示されています。

債務問題の解決は、長期的に、歳出と歳入をバランスさせていくしかありません。図では、「毎年の財政収支を改善して2060年度に債務比率を100%まで下げるケース(図の赤色の線)」を財政再建案として示していますが、これを実現するには毎年の歳出(国家予算)を70%削減するか、歳入の大幅な増加、例えば消費税率で計算すると追加約30%の引き上げが必要になります。実行となると、とてもハードルの高い解決策です。

財政再建のための方法は、歳出削減、歳入増、あるいはインフレによる事実上の債務削減(その分の国民負担増)があり、財政再建に向けたいくつかの研究を本書では紹介しました。たたし、いずれにしても、今すぐには政治的に実現不可能なので、まずは国全体で財政再建を実現しようというコンセンサスを早急に作らなければいけません。

財政あるいは社会保障制度の持続性については、多くの人が不安を感じています。しかし、現状においては、何もやっていない。いわゆる「エレファント・イン・ザ・ルーム」という状況です(注:エレファント・イン・ザ・ルームとは、部屋の中に大きな象がいるのにみんな黙っているという状態。重要な問題の存在を誰もが認識しているけれど、誰も直視や言及しないことの譬え)。

実は、1990年代の不良債権と、今日の膨大な政府債務への国民の向き合い方は同じです。ある程度の期間は、問題の先送りができるので、今、課題に向き合うべき現在世代は先送りしようとするのです。

世代間問題を解くための新しい公共哲学

――現在世代が財政再建を先送りすれば、そうしなかった場合に比べて、将来世代の負担が重くなるという類の「世代間問題」や、その問題を克服する思考について、小林教授は『時間の経済学』(ミネルヴァ書房、2019年)で論考を深めていて、それに基づく解決アプローチ案のいくつかが、本書第6章の後半で提示されています。

将来世代のことを考えて政策を作ることを当たり前のことにするのが理想なのですが、まず今やれそうなことの1つとして、独立財政機関の導入を挙げています。関西経済連合会や経済同友会などいくつかの組織から、すでに提言は出ているものです。

独立財政機関とは、30〜50年先などの超長期の将来までの経済・財政の展望を推計し、その結果を財政運営の基礎情報として国民や政府に公開する機関です。推計の信頼性確保のため、政治的な中立性と独立性を保証します。内閣府や財務省などの既存官庁は、政権のために働くことが任務のため、どうしても忖度が働くので、独立機関が必要なのです。

米国の議会予算局や英国の予算責任庁などが代表例です。2010年代に世界で創設が増え、現在のOECD加盟38カ国のうち31カ国で設置されています。増加の背景には、欧州の債務危機があります。2010年代初めギリシャなどで放漫な財政運営が発覚し、欧州債務危機が広がりました。このことを反省し、EUは、長期的な健全財政のために独立財政機関を作ることを加盟各国に求めるEU指令を13年に出しました。

21世紀における独立財政機関の創設の動きは、19世紀末〜20世紀初頭における中央銀行の設立の流れと同様だと思います。当時は大恐慌など経済混乱が各国で何度も発生し、金融の面から安定化を図るべく中央銀行が各国に設立されていきました。以降、景気変動はそれ以前ほどには激しくなっていない。今日の独立財政機関の設立の動きは、財政面での経済不安定化の防止策と言えます。

――『時間の経済学』では、現在世代と次世代の利害が対立する世代間問題を、いかに克服したらいいかを探っています。それは財政危機だけでなく、人類が直面する最大危機である地球温暖化なども同様の、これまでとは「構造」が異なる問題です。例えば、課題解決の意思決定に参加できる仕組みとして正当性が確立されてきた現状の議会制民主主義では、世代間問題の当事者である次世代の意見は原理的には反映されない、と指摘されています。そこで、ロールズ、ハイエク、アーレント、ヨナス、ポーコック、サンデルなど現代の政治哲学者たちの思想を展望し、解決の方向性を提示されています。

その内容をこのインタビューで説明するのは時間的に難しいですが、経済成長を前提としたリベラリズムという近現代の思考のままでは、世代間問題は解決できないので、私たちは何か新しい公共哲学を持たなければいけないというのが提言です。新しい公共哲学を持った上で、国を運営し、政策を立てて行く必要があるということです。

功利主義に基づく現代の経済学では、人間は完全に利己的ではなく、弱い「利他性」を持っていると考えます。また、アダム・スミスは、「共感」の作用によって道徳感情の基準(内なる公平な観察者)が形成されるとして、人々の相互作用による人格形成の過程に注目しました。この共感の作用を世代間問題の解決に活用すれば、将来世代に対する利他性を、現在世代の人々の間の共感によって強化することができるはずだと考えます。

前述の独立財政機関や、さらには将来世代の利益を代表することを職務とする公的機関を創設すれば、世間一般からの共感や構成員相互の共感によって、将来世代の利益を増進する方向で、政策決定に影響を与えられるでしょう。

また、この相互作用は、今日しばしば使われる言葉で言えば「承認欲求」につながるでしょうか。私たちが経済を含めていろいろな活動をする際に、そのモチベーションは何かを突き詰めて考えていくと、他者に自分を認めてもらいたいという要素が強いと思うのです。人生の充足感は、承認欲求に根ざす部分が多いものです。

その際に、自分を承認してくれる他者は誰か。自分の周囲の人から承認されることで私たちは満足を得るわけですが、なぜ周囲の人からの承認が価値を持つかと考えると、私たちを承認してくれる人も、だれかから承認されているから、といえます。

私を承認してくれる人は、別の誰かから承認されていて、その誰かもまたさらに別の誰かから承認されています。この連鎖をたどっていくと、現在世代の枠を超えて、究極的には「無限遠の将来世代からの承認」に行きつきます。遠い未来の将来世代から現在の私たちが承認される(だろう)という信念が、私たちの人生に価値を与えていると言えるわけです。こう考えると、現在世代の相互共感を通じて、将来世代のことも深く考えるようになると思うのです。こうした新しい公共哲学を考えたいのです。

短期的には、現在世代の利害関係者(ステークホルダー)や政治から独立し、将来世代の視点を持つ中立的な公的機関の創設が必要であり、長期的には、そうした活動に対する社会全体のコンセンサスを支える公共哲学を確立していくべきだと思うのです。

――最後に、中長期的に進めていくべき施策を、国、企業、個人それぞれ、教えてください。

国の施策としては、将来の見通しを持てるように、信頼できる将来像を示すことです。具体的には、財政と社会保障の持続性です。国民をごまかさないで、国民の反応を自分事として想像する、再帰的思考が必要です。

一方で、イノベーションのためには、政府による大型投資も必要です。この点は、財政支出との整合性が問われます。どのような答えを出せるのか、難問で、私自身も即答できませんが、なんとか両立したいところです。

企業の施策としては、30年先、50年先の未来の社会をイメージし、そこからバックキャストして今するべき事業の意義を再確認すること。フューチャー・デザインを経営で実践するということです。考え抜いた末に、もし現状の事業に将来性がないという結論に至ったならば、早く企業を解散する道筋を考えることも経営者の責務です。

個人の施策としては、将来世代の視点を自分のものにして考えることです。すると、将来世代からの感謝や承認がなければ、現代の私たちの人生に生きる意味を見つけられない、となるのではないでしょうか。他者の承認をたどっていくと、無限遠の未来の将来世代からの承認によって、私たちの人生の価値は支えられているという考えにいたるはずです。(了)

◇

小林慶一郎(こばやし・けいいちろう)

1966年生まれ。91年、東京大学大学院工学系研究科修了後、通商産業省(現経済産業省)入省。98年経済学Ph.D.(シカゴ大学). 2013年から現職。キヤノングローバル戦略研究所研究主幹、経済産業研究所ファカルティフェロー、東京財団政策研究所研究主幹などを兼任。専門分野はマクロ経済学。『日本経済の罠』(加藤創太と共著、日本経済新聞出版、2001年、日経・経済図書文化賞、大佛次郎論壇賞奨励賞)、『時間の経済学』(ミネルヴァ書房, 2019年)など著書多数。

【関連記事】

日本経済が低迷した一因は、景気回復めざして長く続けた低金利? 小林慶一郎教授が解説(GLOBE+ 更新日:2024.07.26 公開日:2024.07.26)

日本経済が低迷した一因は、景気回復めざして長く続けた低金利? 小林慶一郎教授が解説

日本の長期低迷の原因の一つは、バブル崩壊への対応の遅れ、つまり不良債権処理の長期化だといえます。

バブル崩壊後の1990年代前半、政府は財政出動や減税を繰り返したが、不良債権という根本問題に対処しなかったため、成長基調に戻すことはできませんでした。

そもそも金融緩和は、需要が供給より少ない「需要不足」が起きているときに一時的に需要を増やす効果はあるが、長期の経済成長率を変える力はない、というのが今のところの経済学のコンセンサスです。

政府債務の増大で、国民は「財政破綻が起こるかもしれない」という財政そのものに対する懸念より、「年金や医療などの社会保障は将来も大丈夫だろうか」という形で不安を抱えています。