【税理士監修】103万の壁とは?収入と税金、社会保険の関係について解説します(BOMS 2023.11.10)

103万の壁とは? 収入と税金、社会保険の関係について解説します

バイトルマガジン ボムス

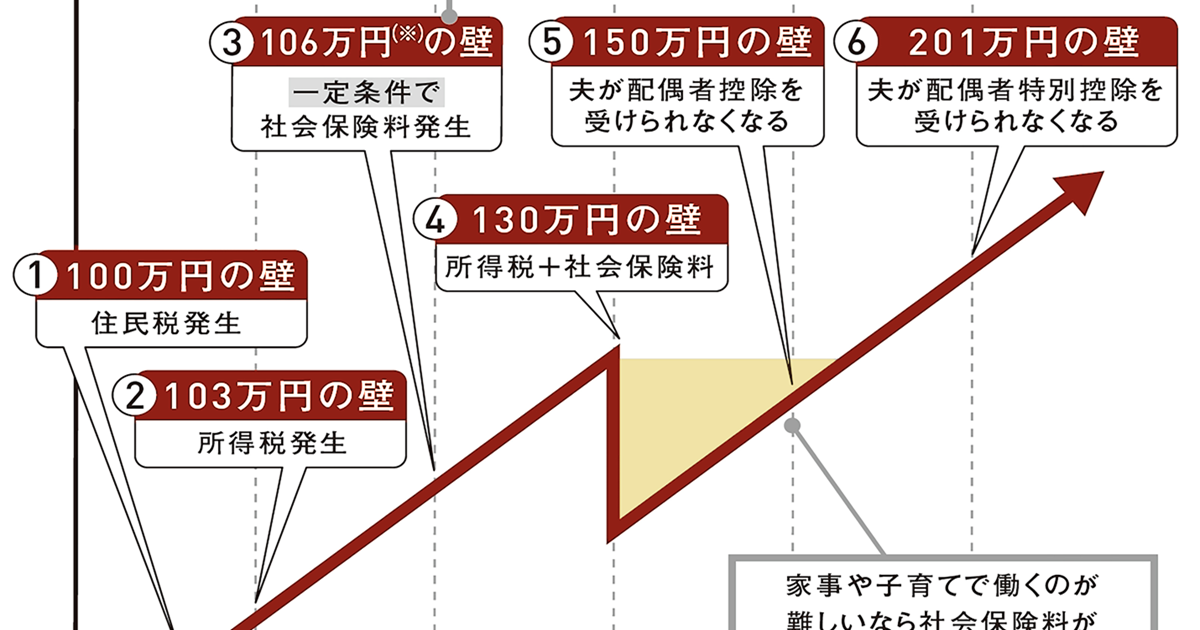

バイチューパートやアルバイトで働いているとよく聞く、「103万の壁」という言葉。この「壁」とは、それ以上働くと税金や社会保険料に影響する、パートやアルバイトなど非正規雇用者の収入を示したものです。103万の壁のほかにも、扶養内で働くときに知っておきたい収入の壁があります。

ここでは、103万の壁を始めとする収入の壁の意味と、壁を超えるとどうなるかを、2020年から施行された税制改正とともに解説します。

2023年(令和5年)9月27日「年収の壁・支援強化パッケージ」が発表されました。

パート・アルバイトで働く方が「年収の壁」を意識せずに働けるようにするために、当面の対応として、以下に対する対策が行われるとのことです。

年収106万円または年収130万円を超えて働くことで、親または配偶者の扶養から外れて社会保険に加入することとなり、結果的に手取り額が減少すること

参考:厚生労働省「いわゆる「年収の壁」への対応」

103万の壁とは、税金の壁のこと

収入には、「それ以上働くと税金がかかってくる」という税金の壁と、「それ以上働くと社会保険に加入することになる」という社会保険の壁があります。

パートやアルバイトの収入の話でよく聞かれる103万の壁とは、税金の壁のことです。給与収入103万円を境に、税金面で差が生じることになります。

収入金額が103万円以下なら、所得税がかからない

所得税は、パートやアルバイトなどの非正規雇用者も課税されます。しかし、非正規雇用者の年収が103万円以下であれば、所得税はかかりません。年収が103万円をオーバーすると、超えた分に対して所得税がかかります。

なお、通常は勤務先で毎月所得税が天引きされ、年末調整で正しい所得税額を精算してくれます。ただし、勤務先が2社以上ある場合、年末調整が行えるのは1社だけとなりますので、残りの分は自分で確定申告をする必要があります。

年収103万円以下が非課税の理由

なぜ、収入が103万円以下であれば所得税が非課税になるか、その理由について解説します。また、所得税の課税対象となる収入についても解説しますので、正しく知っておきましょう。

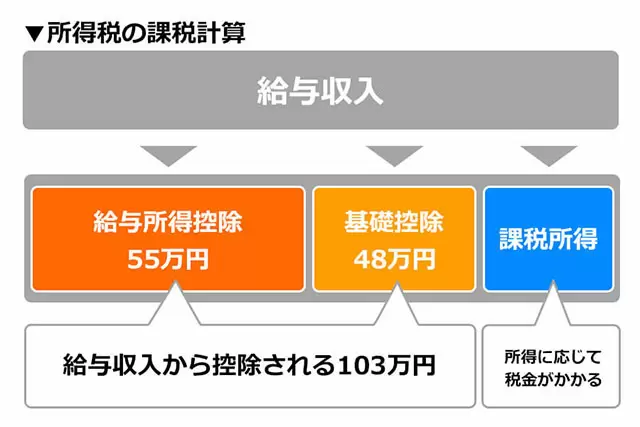

103万円は給与所得者の所得控除額を全て足した金額

そもそも、103万という数字はどこからきたのでしょうか。

所得税を算出する際には、控除というものがあります。1年間の収入から「基礎控除」と「給与所得控除」を引き、残った金額に所得税率を掛けて算出するのです。

基礎控除とは、所得を得ている全ての方を対象に控除される金額で、合計所得金額が2400万円以下であれば48万円と決まっています。給与所得控除は給与所得者が給与の金額に応じて一定額を収入から差し引ける金額で、最低55万円です。

<給与所得者の所得控除額>

基礎控除額48万円+給与所得控除額55万円=103万円

所得税が発生しない年収のラインを103万の壁と呼ぶのは、基礎控除48万円と給与所得控除の最低額55万円を足した金額が103万円になるからです。1年間の収入が103万円以下であれば、基礎控除と給与所得控除を引くとゼロになるため、所得税は発生しないということになります。

例)

・年間収入103万円の場合

103万円-(基礎控除48万円+給与所得控除55万円)=0円

→所得税が発生しない

・年間収入113万円の場合

113万-(基礎控除48万円+給与所得控除55万円)=10万円

→10万円に所得税がかかる

※実際には生命保険料控除等の各種控除を差し引いた残額に課税され、さらに復興特別所得税や住民税など、ほかにもかかる税金があります。

なお、2020年から施行の税制改正により、基礎控除と給与所得控除の金額にそれぞれ変更がありました。基礎控除は、それまで所得金額にかかわらず38万円でしたが、2020年からは合計所得金額によって控除額が変更になり、2400万円以下の場合は48万円になりました。給与所得控除の最低額は、65万円から55万円になっています。

ただし、合計所得金額が2400万円以下であれば、控除の合計金額は103万円で変わらないため、103万の壁という考え方に変わりはありません。

103万円は通勤手当などの非課税分を含まない総支給額

収入の103万円の中には、原則として交通費や通勤手当は含まれません。所得税の計算では、通勤手当などの非課税分を除いた総支給額(額面金額)で計算されます。

ただし、1ヵ月あたりの交通費が交通機関を利用している場合15万円を超えると、車や自転車を使用している場合は通勤距離に応じた金額を超えると課税対象となるので注意しましょう。そのほか、交通費込みで時給や日給が支払われている場合も収入とみなされます。

所得税はその年の1~12月の収入が対象となる

所得税の対象になるのは、その年の1月から12月までの収入です。1月から12月までに支払われた収入の合計が103万円までであれば所得税の課税対象にならないということです。年の途中でパートやアルバイトを変えた場合は、全ての職場で得た収入を合わせて年収を計算します。

なお、12月に働いた分の給料が1月に支払われるような場合は、その収入は翌年分ということになります。

103万円を超えたらどうなる?

103万の壁は、所得税だけでなく住民税や配偶者の税金などにも関わってきます。続いては、パートやアルバイトの年収が103万円を超えると、具体的にどのような影響があるのか解説します。

所得税だけでなく住民税も上がる

103万の壁は、所得税が発生するかどうかのボーダーラインです。

収入が増えれば所得税だけではなく住民税も増加します。住民税は所得税とは算出方法が異なり、自治体によって違いはありますが、年収が93万~100万円を超えると課税されます。パートやアルバイトであれば、多くの場合、年収100万円が住民税発生の目安となるでしょう。

しかし、収入が103万円までなら、住民税は数千円から1万円程度になります。103万円を少し超えても、所得税のように大きく税額が変わることはありません。

税金を意識するなら、住民税よりも所得税を重視して働き方を考える必要があるのです。

配偶者の税金に影響する

103万の壁を超えると、自分の所得税の課税対象のほかに、配偶者(夫/妻)や親など、扶養者の所得税にも影響します。

パートやアルバイトをしている方が、夫や妻の扶養に入っている場合、扶養者である配偶者は配偶者控除(または配偶者特別控除)が受けられます。詳しくは後述しますが、配偶者の年収によって控除が受けられ、その分所得税を減らすことができるのです。

年収が103万円を超えると配偶者控除は受けられなくなりますが、150万円までなら配偶者特別控除を受けられます。しかし、150万円を超えると、配偶者特別控除を満額受け取れるボーダーラインを超えるため、配偶者の所得税が段階的に増えていきます。

扶養者が、勤め先から扶養手当(配偶者手当)を支給されている場合も注意が必要です。企業によっては扶養手当の支給条件を「配偶者の年収103万円以下」としているケースも多いため、しっかり確認しておきましょう。

親の税金に影響する

所得を得ている人が親の扶養家族である場合、扶養控除の対象となり、親(扶養者)が所得控除を受けられます。ただし、扶養者が扶養控除を受けられるのは、年収が103万円までの扶養家族がいる方です。そのため、103万円を超えると親側は扶養控除を受けられなくなり、税金の負担が増えることになります。収入を得ている本人も、103万円を超えると所得税や住民税を納める対象になります。

なお、収入を得ている方が勤労学生控除の対象の場合は、勤労学生控除が受けられます(控除額は所得税27万円、住民税26万円)。勤労学生控除により、年収130万円以下であれば所得税が、124万円以下であれば住民税が非課税になります。

ただし、勤労学生控除を受けても、年収103万円を超えると親の扶養控除の対象外となりますので、親の税金負担は多くなります。親の扶養内にある場合は、家族でよく相談しておきましょう。

【関連記事】

勤労学生控除で所得税や住民税の負担減!控除の仕組みや条件とは?

壁はほかにも! 106万・130万・150万・201万の壁

103万の壁以外にも、パートやアルバイトで働く方には「106万」「130万」「150万」「201万」といった収入の壁があります。それぞれの壁は、社会保険に関わるものと、税金(配偶者控除や配偶者特別控除)に関わるものとに分けられます。

年収によって自分や配偶者などにどのような影響があるのかを、しっかり把握しておきましょう。

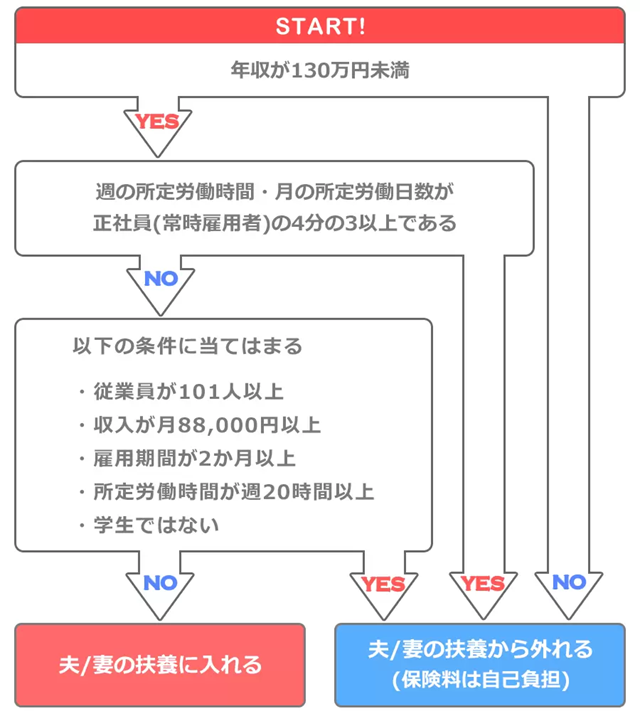

106万円と130万円は社会保険の壁

パートやアルバイトで働く方が、103万の次に意識したいのが「106万の壁」です。年収が106万円を超えると、月収や勤務時間などの条件によっては、パート先の社会保険(健康保険・厚生年金)に加入する必要があります。

該当となる条件は下記のとおりです。

【2022年10月 条件変更】社会保険の適用条件

・従業員の人数が101人以上の会社で働いている

・月収が8万8000円以上

・2か月以上の雇用見込みがある

・週20時間以上働いている

・特定の学校に通っていない(学生ではない)

参考:厚生労働省「社会保険適用拡大特設サイト」

※2022年10月、社会保険の適用拡大により、太字箇所を変更いたしました。

パートやアルバイトで働く方に配偶者や扶養してくれる親がいる場合、年収106万円を超えても、上記の条件に該当しなければ社会保険の扶養に入ったままでいられます。

しかし、年収が130万円を超えると配偶者や親の健康保険の扶養から外れ、自分で社会保険に加入する義務が発生します。パートやアルバイト先の社会保険に加入するかどうかは、勤務日数や時間数などによって異なります。もし勤務先の社会保険の加入対象でない場合は、国民健康保険に入って保険料を納めることになるのです。

■社会保険の扶養内に入れるかどうかフローチャート

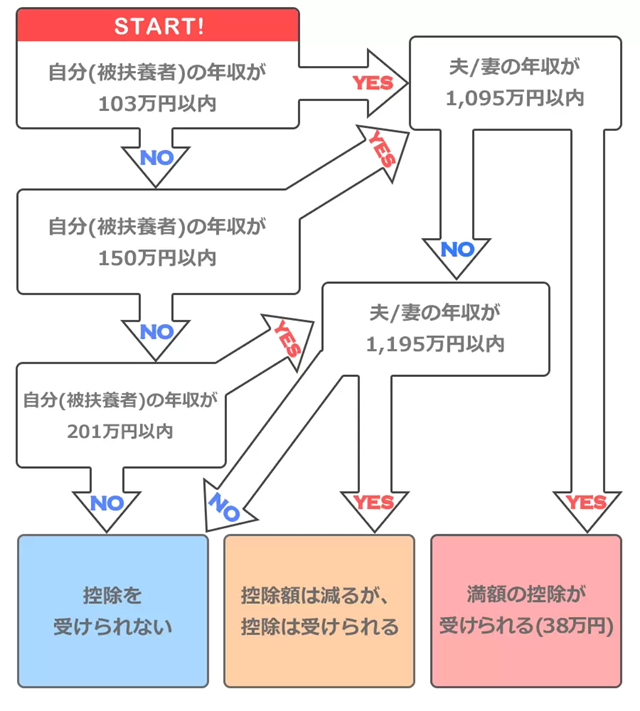

150万円は配偶者特別控除第一の壁

パートやアルバイトの給与年収が103万円を超えると、収入を得ている方の配偶者は、38万円の配偶者控除が適用されなくなります。

しかし、103万円を超えても、今度は配偶者特別控除の対象となります。配偶者特別控除は、配偶者の給与収入が103万円超150万円以下であれば38万円の控除が受けられるというものです。150万円を超えると、徐々に控除額が減っていきます。

38万円は配偶者控除の額と同じですので、「103万の壁が150万に引き上げられた」と表現される場合があります。ただし、これは配偶者の所得控除に関する話ですので、所得税や住民税など自身の税金に関しては、所得が上がれば負担が大きくなります。

なお、配偶者特別控除を満額(38万円)受けるには、パートやアルバイトの方の年収が150万円以下であることに加え、配偶者の合計所得金額が900万円以下である必要があります。

201万円は配偶者特別控除第二の壁

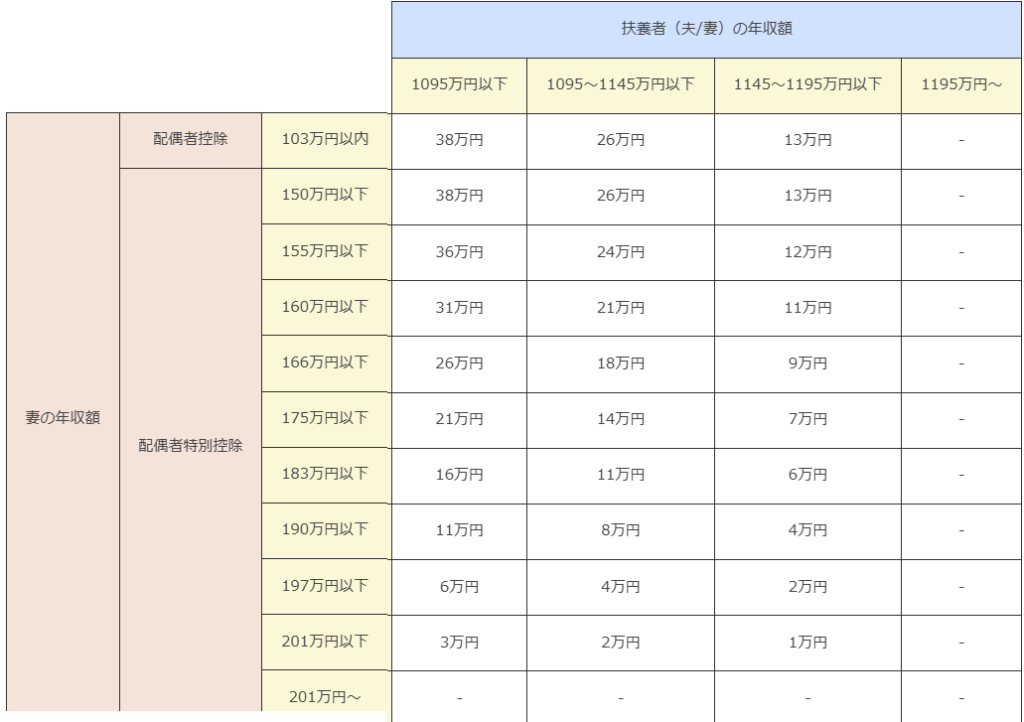

150万の壁を超えても、年収が201万円以下であれば、配偶者特別控除が受けられます。配偶者特別控除は年収150万円を超えると段階的に減っていき、201万円を超えるとゼロになります。配偶者特別控除で受けられる控除額は、扶養者の年収によっても異なります。

■配偶者控除・配偶者特別控除が受けられるかどうかフローチャート

※配偶者控除・配偶者特別控除の控除額は、自分や配偶者の年収によって変動します。

■配偶者控除・配偶者特別控除の控除額表

収入の壁を知っておくことが大切

パートやアルバイトで働く際には、103万の壁を始め、知っておきたいいくつかの収入の壁があります。この壁を知らないまま働いていると、税金や社会保険料により、家計に負担がかかる可能性があります。

収入の壁をしっかり確認した上で、配偶者や親などの扶養者がいる場合は、相談をしながら働き方を考えるようにしましょう。